- 0

- 0

- 0

分享

- 2023文旅上市公司财务分析报告:景区乐园类公司盈利能力提升最为显著!

-

2024-04-29

2023年我国文旅上市公司经营业绩表现优异,约七成企业实现盈利,同时不同类型企业恢复程度存在明显差异:景区乐园类公司盈利能力提升最为显著,净利润同比平均增长高达9倍;综合类上市文旅公司则恢复相对缓慢,具体分析如下:

2023年文旅上市公司核心财务指标整体观察:45家公司营收均值约为133亿元;49家公司中约七成企业实现盈利,28家公司净利润同比增长超100%

从2023年营收情况来看,据不完全统计,已有45家文旅上市公司(不包括新三板)发布营收数据,营收规模合计约为5979亿元(业绩预公告中营收区间选取最低值计算),营收均值为133亿元。美团集团2023年营收2767亿元,占据了45家公司营收总值的约46%,接近一半,并拉高了整体均值水平。除美团外,2023全年营收超百亿元的还包括中国中免(675.4亿元)、豫园股份(581.5亿元)、华侨城A(557.4亿元)、携程集团-S(445.6亿元)、复星旅游文化(171.52亿元)、王府井(122.2亿元)、同程旅行(118.96亿元)7家;中青旅营收96.35亿元,距离百亿元目标仅“一步之遥”,但相比2019年(营收140.5亿元),仍有40余亿元的差距;营收在10-50亿元之间的13家;不足10亿元的23家,最为集中,占51%,超一半。综合对比可知,2023年文旅上市公司营收竞争格局呈现“一超多强引领,中尾部集中”特征。

从2023年度营收同比情况分析,八成企业同比为正增长。其中增幅最高的为飞扬集团,同比增长598.65%,约6倍;除飞扬集团外,其他同比增长超100%的集团共18家,且以桂林旅游、张家界、长白山、海昌海洋公园、大连圣亚等为代表的景区乐园类文旅上市公司数量最多,景区乐园类企业复苏显著。而反观营收同比为负的企业则集中于综合类及文旅产业供应链类,如东方园林(-83.3%)、大丰实业(-31.83%)、华侨城A(-27.39%)等,主要受中标订单产值转化周期性、项目交付进度与开工率不及预期、地产业务的拖累等因素影响。

从2023年净利润情况来看,49家文旅上市公司发布净利润数据,总计盈利约241亿元(业绩预公告中净利润数据选取区间值的最低值)。其中,盈利企业34家,净利润在5亿元以下的占多数(约70%);亏损企业15家,亏损额约达149亿元。49家公司中,净利润排在前三的依次为美团(138.6亿元)、携程(99.18亿元)和中国中免(67.14亿元),同时美团和携程均创下近5年(2019-2023年)来的最高值,即已恢复至2020年之前的水平。此外,以东方园林、棕榈股份、奥雅股份、岭南股份4家为代表的文旅产业供应链公司(上述4家企业均属园林工程与景观设计上市公司)2023年亦呈现亏损状态,如据东方园林2023年业绩快报数据显示,亏损50.83亿元,已连续4年亏损(亏损额合计超百亿元),面临退市风险警示。

从2023年净利润同比来看,共有46家文旅上市公司公布净利润同比数据,除8家净利润同比为负外,其余同比均为正增长,表明同去年相比,2023年文旅上市公司盈利能力提升明显。其中,净利润增长超10倍的企业有同程旅行(1164.41%)、号称“新疆旅游第一股”的西域旅游(1235.17%)、九华旅游(1374.94%)、三峡旅游(2848.55%)和丽江股份(5971.91%)5家,除同程旅行外,其余4家均为景区类企业。净利润同比增长在1-9倍之间的公司共23家,如锋尚文化(813.92%)、祥源文旅(670.72%)、天目湖(623.9%)、携程集团(606.91%)、黄山旅游(424.29%)、长白山(340.59%)等。而净利润同比负增长的8家公司中则以国旅联合和奥雅股份较为明显,同比下降均达2倍以上,前者同比“盈转亏”、后者相比去年亏损增加。

2023年各类型文旅上市公司财务表现对比:景区乐园类公司业绩整体提升最为明显,综合类及产业链类公司恢复相对较慢

根据各上市公司的主营业务构成和方向,将其分为景区乐园、在线旅游、旅行社、综合类、文旅产业供应链、免税购物6类。通过分析不同业务类型上市旅企业绩表现,探究旅企经营现状、发展优势与存在困境等。

以49个文旅上市公司为研究样本,其具体类型分布组成:景区乐园类14家、文旅产业供应链类12家、综合类9家、旅行社类7家、在线旅游(OTA)类4家、免税购物类3家。各类型文旅上市公司财务业绩对比分析如下:

1.景区乐园类(14家):11家盈利,黄山旅游表现突出,营收和净利润均居首位

景区乐园作为旅游的核心吸引物和重要游览承载空间,其发展较为成熟,处于整个文旅产业链的下游,是与游客接触最为密集的领域,对市场的反应最为灵敏。对比14家文旅上市公司2023年营收和净利润两个核心财务指标:14家公司中除宋城演艺和张家界等3家亏损外,其余均实现盈利;黄山旅游营收和盈利水平均处于领先地位;宋城演艺营收表现较好,但因“计提花房集团长期股权投资减值准备 8.61亿元”导致亏损;而一直寻求轻资产扩张的宋城演艺处于“增收不增利”的困境;黄山旅游、峨眉山A、九华旅游和长白山这4家山岳类上市公司,2023年均实现“扭亏为盈”,如以长白山为例,2023年受冰雪旅游的火热带动,其旗下7家全资子公司均实现盈利或减亏,集团公司整体净利润创历史最高水平。

从14家公司的营收同比和净利润同比均值看,营收同比均值为159%、净利润同比均值高达956%即9.56倍,二者均实现倍数级增长。

2.旅行社类(7家):5家盈利,中青旅营收最高、凯撒旅业因重组带动净利“暴涨”

旅行社作为组织、招徕游客及为游客提供交通、代办出入境签证手续等相关服务的企业,在旅游业中发挥着桥梁纽带作用。2023年,7家旅行社类上市公司除国旅联合和飞扬集团仍存在一定亏损外,其余5家均实现盈利,且凯撒旅业因年底顺利重组带来增量资金实现了净利润的“暴增与起飞”。

营收方面,中青旅作为国内 A 股首家旅行社类上市公司,2023年营收96.35亿元,远超其他公司,其“领头羊”地位明显。其次为岭南控股、众信旅游,依据财报及其预公告数据,营收均超30亿元,位于“第二梯队”。锦旅B股、凯撒旅游、国旅联合和飞扬集团这4家公司营收分布于5-7亿元之间。

从7家(众信旅游同比数据选取最低值)旅行社类上市公司的营收同比均值为2.4倍、净利润同比均值为72%,可见整体营收恢复水平较好,盈利方面仍待提升。

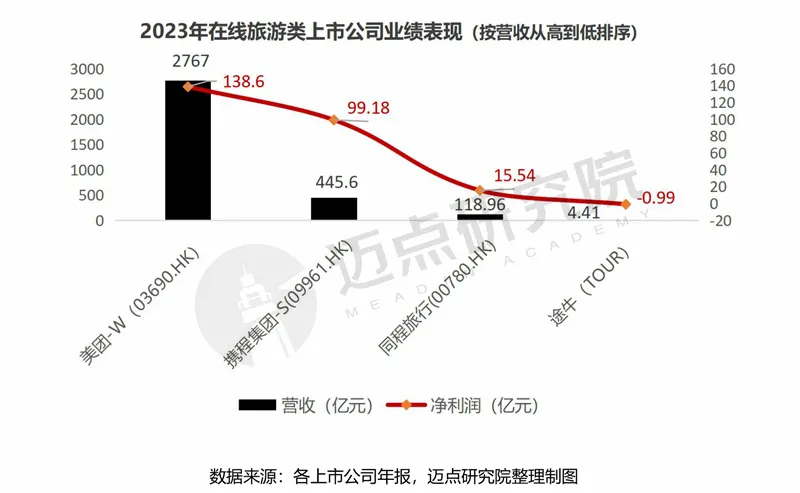

3.在线旅游类(4家):除途牛外,其余3家盈利均大幅提升,各集团间差距拉大

因美团集团未公布具体的酒店及旅游业务板块的营收,其总营收远超携程集团、同程旅行和途牛,为保障客观性,在此不做对比分析。仅对传统的在线旅游“三剑客”比较,三者之间的差距非常明显:携程引领、同程追赶、途牛落后。具体数据分析,携程集团2023年营收为同程旅行的3.7倍、为途牛的101倍;携程集团净利润为同程旅行的6.38倍、比途牛更是高出百亿元。

虽各公司的差距拉大,但每家公司仍有许多“可圈可点”之处,如2023年同程旅行运营效率提升、交通酒店等多元业务助力营收和净利润创历史新高,业绩表现强劲。途牛虽2023年仍处于亏损,但与2022年相比亏损大幅收窄近48%,为上市(2014年上市)以来亏损额度最小的一年。

同比层面,4家在线旅游类上市公司营收同比均值为92%、净利润同比均值为5.3倍,净利同比增幅优于营收同比。

4.免税购物类(3家):营收稳步增长,中国中免引领,盈利能力呈现分异

相比其他类型,免税购物类上市公司受文旅大环境影响波动较小。2023年,中国中免、豫园股份和王府井3家公司营收较去年均有一定增长,其中中国中免增幅相对较高,具体为24%。

但盈利能力方面则表现出差异,豫园股份2023年净利润20.24亿元,但相比2022年呈现45%的下滑,据财报解释,主要由于物业项目结转周期变化以及地产减值损失等因素所致。相比之下,王府井2023年净利润则呈现大幅增长,同比增长约2.6倍,受益于多业态发展战略。中国中免则相对稳定,紧抓消费复苏和出入境政策放开的机遇,净利同比增长逾三成,盈利能力不断修复。

5.综合类(9家):亏损企业超一半

综合类文旅上市公司2023年财务业绩指标呈现“两极分化”特征,以净利润指标分析,华侨城A、云南旅游、西安旅游、曲江文旅(预亏)、ST雪发(预亏)这5家公司盈利能力较差,处于亏损状态。

4家盈利的公司中,*ST新联和复星旅游文化净利润均超3亿元,前者凭借债务重整收益实现扭亏为盈(2023年重整完成后形成的债务重整收益25.9—38.8亿元),后者利润由旅游运营业务贡献,反映了其坚持轻资产运营战略的成效凸显。祥源文旅的净利润同比增长6.7倍,是9家综合类公司中唯一一家“盈利扩大”的企业,2023年,通过资产置换、对外收购等方式,其主营业务收入结构从以景区交通业务为核心,逐步向休闲度假型旅游综合业务转型。

6.文旅产业供应链类(12家):恢复相对缓慢。

文旅产业供应链是行业发展的基础与支撑,文旅产业供应链实力、供给数量与质量将影响行业整体的有序发展、高质量发展进程。不同于景区乐园、在线旅游平台、旅行社等企业直接面向文旅消费者,供应链企业所面向的主要是各类文旅企业,一般处于整个产业链条的上中游。

2023年,12家供应链企业中有8家盈利、4家亏损,整体合计亏损约62亿元。其中以东方园林亏损最严重,净亏50.83亿元,其次是棕榈股份,亏损9.4亿元,奥雅股份、岭南股份为另外两家亏损企业,均属于园林工程与景观设计类。反观,净利润超1亿元的4家公司则是有“在线电子导览龙头”之称的驴迹科技(1.45亿元)、以文化旅游演艺设计及制作服务为主营业务的锋尚文化(1.35亿元)、2023年易主变身为国有控股公司的三特索道(1.28亿元)、文体产业整体集成方案解决商大丰实业(1.01亿元)。

从营收同比看,三特索道和锋尚文化同比增长明显,分别为1.8倍、1.1倍;净利润同比增幅突出的为锋尚文化(8.1倍)、金马游乐(2.87倍)、驴迹科技(2.86倍)。

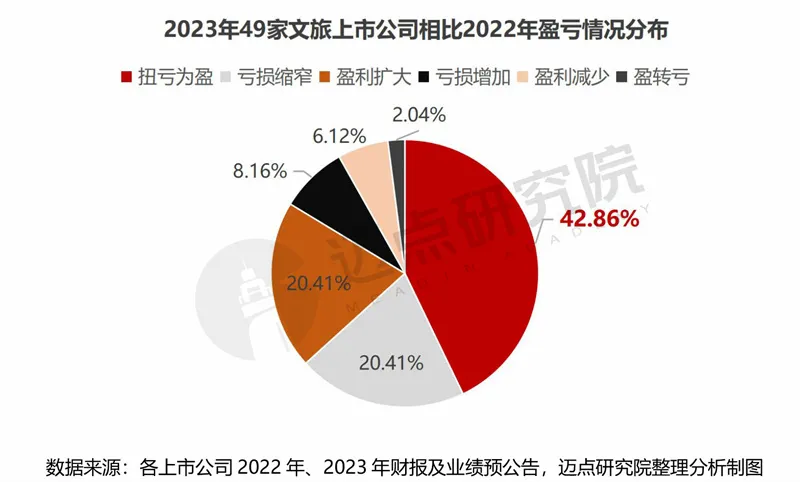

2021-2023近三年49家文旅上市公司盈亏情况分析

通过对各家上市公司2021-2023年净利润数据对比分析,盈亏情况具体分为连续盈利、连续亏损、扭亏为盈、盈利扩大、“一盈两连亏”和盈转亏6种情形,具体如下:

第一种,三年连续盈利的企业有10家,具体包括4家文旅产业供应链公司——锋尚文化、大丰实业、探路者和三湘印象,3家免税购物类公司——中国中免、豫园股份和王府井,景区乐园2家——天目湖和三峡旅游,综合类1家——祥源文旅。上述10家公司盈利能力相对稳定,2023年净利率达20%左右的公司包括天目湖、祥源文旅和锋尚文化。

第二种,三年连续亏损的企业8家,具体包括3家综合类公司——云南旅游、西安旅游和ST雪发,文旅产业供应链公司2家——东方园林和棕榈股份,旅行社、在线旅游和景区乐园类公司各一家——飞扬集团、途牛、张家界。2023年,受文旅消费市场全面复苏的影响,8家公司中有6家亏损缩窄,如飞扬集团同比收窄75.76%、途牛同比缩窄48.66%等。

第三种,扭亏为盈的企业21家,占比约43%,景区乐园和旅行社类公司数量最多。其中景区乐园类公司共8家如九华旅游、*ST西域、黄山旅游、长白山、峨眉山A等,这8家公司净利润同比均值达5倍。其次是旅行社类公司共5家,包括中青旅、岭南控股、众信旅游、锦旅B股和*ST凯撒,其净利润同比增幅均超100%。文旅产业供应链和综合类公司各3家,分别为金马游乐、三特索道、三夫户外和复星旅游文化、香港中旅、*ST新联。此外,还包括两家在线旅游公司——美团和同程旅行,其中同程旅行净利润同比高达11.6倍,增幅显著,盈利能力明显改善增强,如其净利率从2022年的-2.48%提升为13.16%。

第四种,2021年亏损、2022-2023连续两年盈利且盈利扩大的企业共3家。具体为携程集团、丽江股份和驴迹科技,其中丽江股份净利润暴增约59倍,净利润为2.27亿元,创自上市以来的业绩新高,得益于其旅游业务的稳健发展。据丽江股份财报数据显示,报告期内,公司旗下的索道运输、印象演出、酒店经营的毛利率分别同比增长8.76%、59.77%、22.58%,达到84.56%、58.84%、26.38%。

第五种,2021年盈利、2022-2023年连续亏损的企业6家。具体包括华侨城A、宋城演艺、海昌海洋公园、奥雅股份、岭南股份和曲江文旅。其受2023年文旅市场利好影响,除宋城演艺、奥雅股份外,其余4家亏损均缩窄,如海昌海洋公园同比收窄85.87%、华侨城A同比收窄约40%。

第六种,盈转亏1家,具体为国旅联合。2023年国旅联合实现归母净利润-0.13亿元,同比由盈转亏。国旅联合为何在全行业复苏扭转的大势下“盈转亏”?对此,其财报解释:系非经常性损益较上期减少1585 万元及计提单项金额重大的应收款项的坏账准备1130 万元。

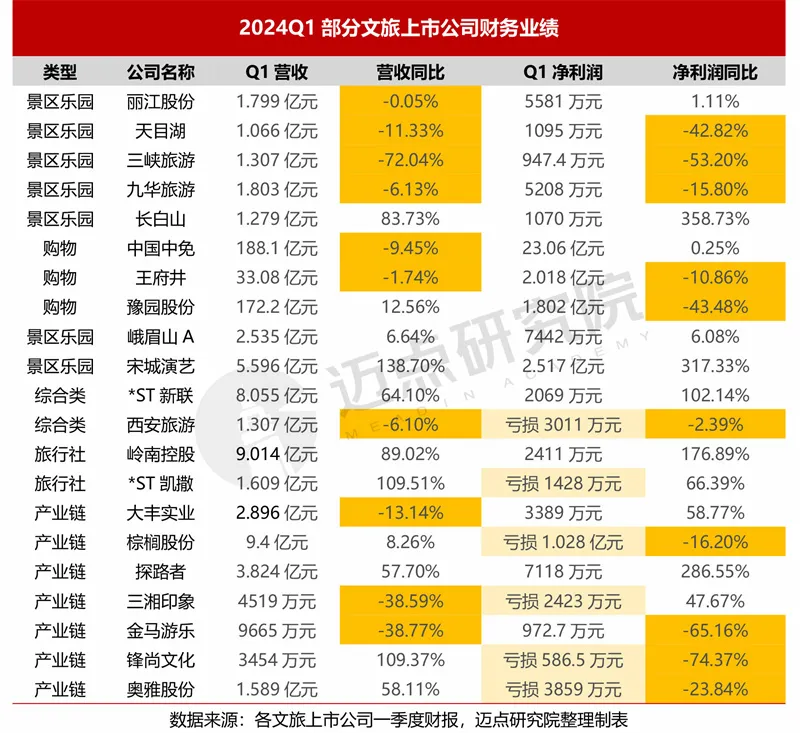

2024文旅上市公司业绩展望:宏观向好,提振信心;微观呈差异,业绩承压,经营挑战与压力并存

从宏观经济形势看,依据国家统计局发布的2024年一季度数据:GDP同比增长5.3%、服务业增长5%、服务零售增长10%、内需对经济增长的贡献率达到85.5%等,国民经济呈现“开局良好、持续回升、起步平稳、稳中有进”的特征,为全年经济发展打下坚实基础并提振了各行业市场主体发展信心。

再聚焦到文旅行业自身,从春节假期旅游数据看:国内出游人数和游客出游总花费,按可比口径,均超越了2019年同期,迎来“开门红”。再从文旅市场现象看,哈尔滨冰雪游火热、天水麻辣烫出圈、开封“王婆”爆火、“成都迪士尼”打卡走红……高潮迭起、热点不断,彰显了文旅市场的活力与持续热度。但抛开现象,深挖本质,却发现不一样的“预想”。梳理21家文旅上市公司发布的一季度业绩数据,并非十分理想:6家亏损、10家营收同比下降、10家净利润同比下降、6家营收和净利润“双降”。可见,一季度文旅上市公司的经营依然面临困难与挑战,业绩承压、增长不如预期,成本增加、消费降级与乏力、竞争加剧、“流量争夺战”等都成为各文旅上市公司业绩增长的“掣肘”因素。

破解难题,向上发展,向“新”而行。作为行业生力军的各大文旅上市公司,更应该发挥先锋和引领作用,从产品、技术、服务、营销、运营等多方面不断寻求文旅行业发展的新动能、新引擎。

-

阅读原文

* 文章为作者独立观点,不代表数艺网立场转载须知

- 本文内容由数艺网收录采集自微信公众号中国游乐 ,并经数艺网进行了排版优化。转载此文章请在文章开头和结尾标注“作者”、“来源:数艺网” 并附上本页链接: 如您不希望被数艺网所收录,感觉到侵犯到了您的权益,请及时告知数艺网,我们表示诚挚的歉意,并及时处理或删除。