以下文章来源于迈点研究院 ,作者邢晶晶

自2020年疫情以来,文旅行业遭受重创,文旅市场发展不确定性增加,资本端对文旅项目的投资信心不足、投资热度相对降低。但作为行业的龙头企业代表,全国各地的文旅集团表现活跃:一方面加大新项目的签约投资、入股或收购文旅项目与资产;另一方面利用多元化的融资方式,实现资本的“腾挪转移”与优化配置,为企业的可持续、平稳经营发展注入“强心剂”。

2022年全国各主要文旅集团有哪些新布局?遭受疫情之困,经营举步维艰的各大文旅集团通过哪些途径和方式开展自救、实现“增资补血”?

年度文旅集团投资情况

年度文旅集团投资情况

据不完成统计,2022年26个文旅集团共签约36个文旅重大项目,项目类型以文旅综合体、度假区及乐园、特色小镇等为主。从签约项目地点区域看,二三线城市占主导,开发建设空间相对较大,文旅集团投资下沉趋势明显。从各集团签约情况看,复星旅文、华侨城集团、开元旅业集团和伟光汇通集团等为代表,发挥各自优势,加速在全国的项目布局。复星旅文签约上海金山滨海文化旅游度假区和山东青岛复星ClubMed国际旅游度假两大项目,将持续聚焦高端休闲度假市场,发挥投资运营双轮驱动优势,品牌赋能、焕发地方文旅产业发展新活力。华侨城集团2022年度签约项目以长沙为主阵地,未来将建设长沙欢乐谷、华侨城欢乐海岸和云母山高端主题度假酒店项目,其中长沙欢乐谷有望成为全国第十家(目前已开业运营深圳、北京、成都、武汉、上海、天津、重庆、南京、西安9家)欢乐谷主题公园。开元旅业集团则加大旗下森泊品牌项目的拓展力度,先后签约四川绵阳和云南哀牢山两个森泊度假乐园项目,扩大西南地区的发展版图。伟光汇通集团2022年继续深耕文旅古镇、特色小镇等领域,先后签约湖北太白唐城文旅小镇、楚雄彝风文旅康养度假区、重庆“四方秀城”文旅综合体和四川绵阳嫘祖圣境文旅综合体4个项目。其他地方文旅集团则主要聚焦本省本地项目业务,如浮梁文旅集团签约浮梁古城项目、威海文旅集团签约马栏湾文旅康养项目等。 除直接投资文旅项目外,各大文旅集团还通过收购股权、增持股份、并购、入股、注册设立新公司、增资股权等方式加大其业务布局与资本扩张,增强其整体综合实力,如河南省文投公司入股建业集团的两大王牌项目——电影小镇和“只有河南戏剧幻城”,拥有电影小镇90%股权、“只有河南”51%股权,成为实际的大股东;祥源控股集团收购百龙天梯、张家界黄龙洞、安徽齐云山等5项稀缺旅游资产,不仅实现了资产增值和提升盈利能力,更为重要的是着眼“文旅+”领域的全产业链布局,发挥行业闭环力量,丰富企业文化IP场景,促进文旅产业转型升级。

年度文旅集团融资情况

年度文旅集团融资情况

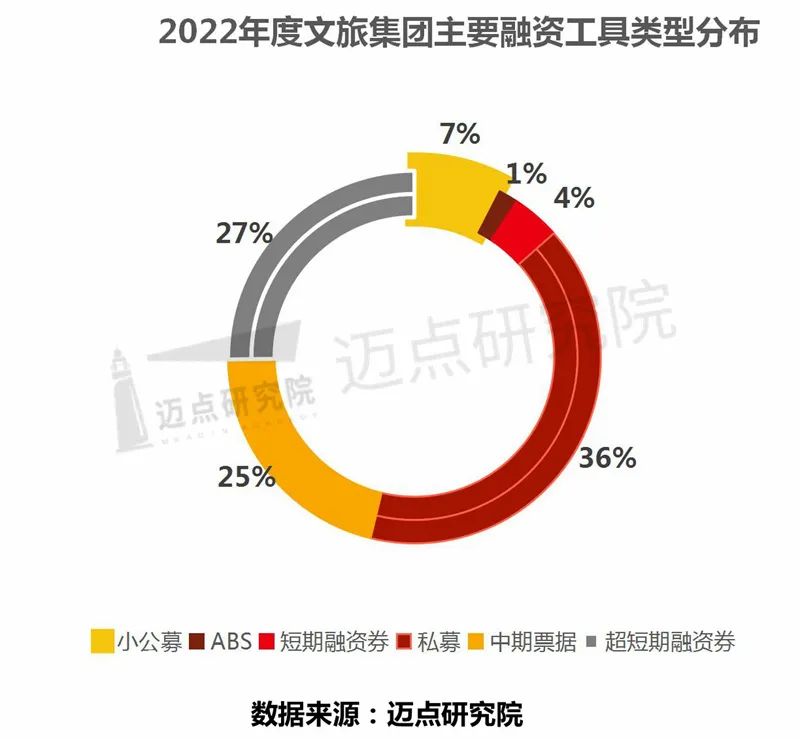

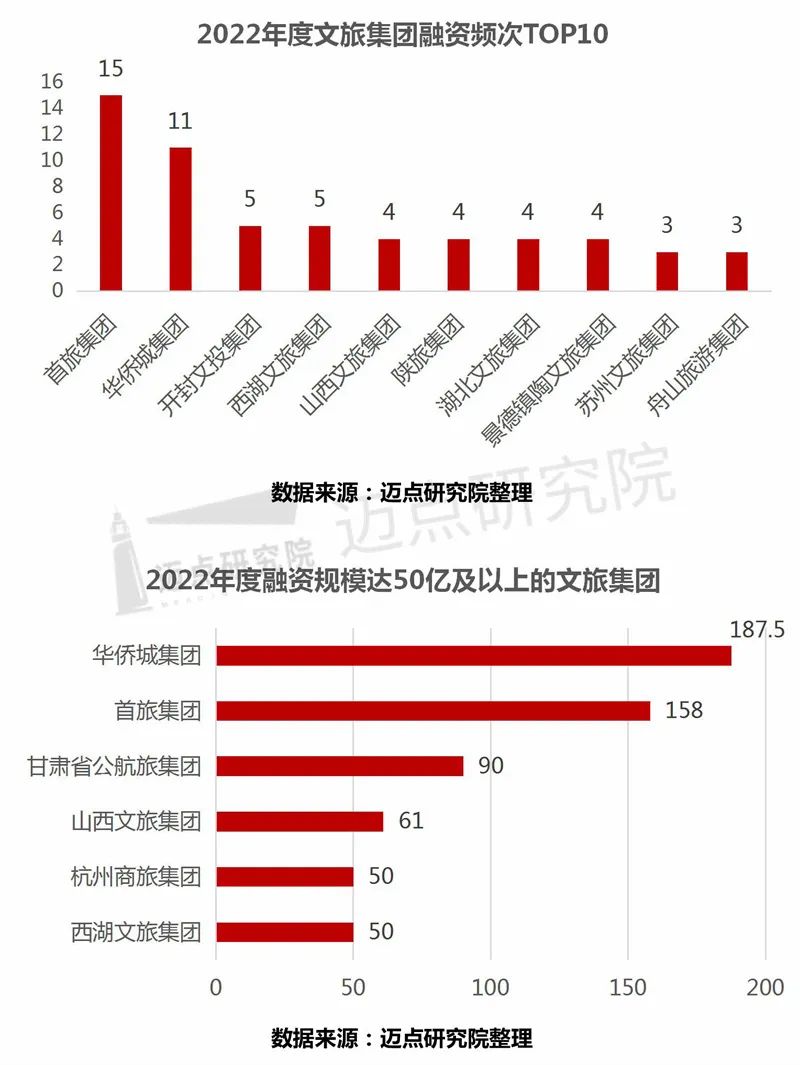

据迈点研究院不完全统计,除极少数采用ABS债权融资外,2022年度文旅集团融资以债务融资为主导,共计136项(其中仅2项为ABS,其余均为债务融资)、涉及67个文旅集团、覆盖20个省级行政区,融资金额规模合计1587.82亿元。纵观2022年度文旅集团的融资工具与类型:私募(PE)占比最高,为36%;其次是中期票据(MTN)和超短期融资券(SCP),占比分别为27%、25%;其余少部分为小公募、短期融资券(CP)和资产支持证券(ABS)。整体来看,各大文旅集团积极拓宽多元化融资渠道,进一步提升资金使用效率,为文旅重大项目建设、景区提档升级及文旅产业多元化发展奠定坚实基础。据迈点研究院不完全统计,2022年度文旅集团私募金额达744.54亿元,占全年总融资规模的46.89%。为何各大文旅集团偏爱私募?主要是因为:一、发行门槛低,申报程序相对简便。私募债的发行门槛较低,在主体、发行条件和担保评级等方面相对宽松,相比之下公募债不超过净资产40%等发行金额限制更为严格。同时,私募债的发行申报制度为备案制,只要做登记和备案,交易所对备案资料进行核对即可。二、私募发行不确定性低。私募发债都是面向专业投资者,经济实力较强,购买能力有保障,因此发行的不确定性较低,资金来源容易把控。三、私募债募集资金用途相对灵活。私募债是公司根据经营运作具体需要所发行的债券,它的主要用途包括固定资产投资、技术更新改造、调整公司资产结构、降低公司财务成本等,因此,只要不违反有关制度规定,发债资金如何使用几乎完全是发债公司自己的事务,无需政府部门审批。灵活的资金用途,更符合不同文旅集团企业的融资需求。四、私募债综合融资成本低。相比信托资金和民间借贷,私募债综合融资成本低,且部分地区还能获得政策贴息。此外,超短期融资券(SCP)亦受到文旅集团的青睐。超短期融资券具体融资成本低、融资便利快捷、一次筹集金额数额大、品质丰富且实行备案余额管理可为企业提供稳定资金、助于提高企业信誉和形象等优势,同时可分多期发行。以首旅集团为例,2022年度共发起16期超短期融资(备注说明:第二、三期的发行主体为首旅酒店),共计103亿元,其募集资金主要用于偿还发行人本部到期的存量有息负债、置换存量有息负债等,优化公司融资结构,降低公司融资成本。从首旅集团对外公布的2022年前三季度财报数据可知,因为公司主营业务持续受到新冠疫情的影响,经营出现亏损,前三季度净利润亏损约53亿元,高频次的超短期融资可以满足其快速填补亏损需求,从而保障持续经营。从各地区的文旅集团融资情况看,江苏省的文旅集团融资频次最高,一共23项,涉及14个文旅集团,融资金额187亿元;其次是浙江省,融资21项,涉及12个文旅集团,融资金额267.7亿元;北京市以首旅集团为主导,发生融资14项,融资金额158亿。作为文旅大省的陕西省表现亦佳,融资金额120亿元。浙江省融资金额位列各地区之首,高达约268亿元,涉及杭州商旅集团、西湖文旅集团、德清文旅集团等12家集团公司,以私募、中期票据和超短融为主。从单个文旅集团维度看,2022年融资活跃的集团企业以首旅集团、开封文投集团、杭州西湖文旅集团、华侨城集团等为代表,侧面反映了疫情影响下这些集团公司的现金流承压,资本运作频繁一方面获取短期资金补充现金流,另一方面获取中长期资金进行产品开发和项目建设;从集团融资规模看,融资额超百亿的有华侨城集团和首旅集团2家,分别为187.5亿元、158亿元;50亿~100亿区间的包括西湖文旅集团(50亿元)、杭州商旅集团(50亿元)、山西文旅集团(61亿元)、甘肃省公航旅集团(90亿元)共4家。华侨城集团是国务院国有资产监督管理委员会直接管理的大型中央企业,中国旅游集团20强、中国房企品牌20强。目前,在境内外拥有华侨城A、深康佳、云南旅游、华侨城(亚洲)4家上市公司,涉及文化产业、旅游产业、新型城镇化、电子科技等五大产业板块。据华侨城发布的三季报显示,2022年前9个月,华侨城A实现营收292.81亿元,同比减少40.78%;归属于上市公司股东的净利润为1.26亿元,同比减少96.31%;2022

年三季度末公司资产负债率为74.45%,负债总额高达3469亿元。在此背景下,2022年度华侨城集团频繁发债融资,全年共发起11项融资,其中包括7期中期票据、4期超短期融资券,融资规模总额为187.5亿元,为各集团最高。据发债融资公告显示,募集资金主要用于偿还流动资金贷款、偿还到期债券本金等,“借新还旧”成为近年来华侨城化解债务压力的一贯操作。但“借新还旧”只是短期之策,未来集团亟需解决的是“自我造血”问题。首旅集团作为国内大型旅游集团企业之一、中国旅游集团20强代表企业,首旅集团拥有酒店、餐饮、旅行社、旅游商业、汽车服务以及景区等业务板块,旗下拥有首旅酒店、王府井、首商股份、全聚德四家上市公司。受疫情整体影响,旗下酒店、旅行社、景区业务经营受困,2022年前三季度集团净利润亏损约53.09亿元,为保障现金流及业务开展、偿还债务,集团2022年度除发起11项超短期融资外,还发行4项中期票据,融资总规模达158亿元,其中超短期融资券93亿元、中期票据65亿元。甘肃省公航旅集团该公司成立于1999年12月,注册资本高达1000亿元,为甘肃省国资委全资控股,负责甘肃省高等级公路、通用航空、文化旅游等事业的投融资建设、管理运营和培育开发。旅游板块,目前已绝对控股了张掖丹霞、焉支山、山丹马场,永靖黄河三峡,定西贵清山、遮阳山等优质旅游资源。据财报数据显示,前三季度集团营业收入1116.70亿元,同比下降13.14%;净利润为5.84亿元,同比增长209%。2022年度集团发起1项私募融资,单笔融资90亿元,创各文旅集团单笔融资新高,进一步说明集团实力强大、社会信用度高,备受资本的偏爱推崇。此外,2022年3月集团成功发行2.5亿美元境外绿色可持续发展债券,为全国交通投资类企业首次在境外发行绿色可持续发展债券。开封文投集团为开封市国有独资公司,成立于2010年,下设“城市经营、文化旅游、金融服务、产权研发”四大业务板块。2022年文旅业务板块打造了龙嬉亲子酒店、星空帐篷餐厅、文投利购联华便利店、第一楼、宋潮露营基地等一批高质量文旅项目。2022年前三季度集团合并净利润约825万元,较2021年同期增加746万元,同比倍数级增长。2022年度集团发起5项融资,共计48亿元,包括3项私募(40亿元)、1项超短期融资券(5亿元)和1项中期票据(3亿元),募集资金主要用于补充经营流动资金、偿还有息债务。西湖文旅集团为西湖区区属大型国有企业,注册资本10亿元,旗下有西溪湿地旅游发展有限公司、西溪宾馆管理有限公司、杭州西溪湿地综合保护建设有限公司、杭州灵山风情小镇有限公司等6家子公司,统筹经营区内国有景区、酒店、文体等物业资产。根据公司披露的2022年三季报显示当期净利润亏损约3.83亿元,依据其2022年度信用评级报告:公司资产流动性较弱,自身盈利能力较弱,对政府补助依赖性较大。2022年度集团共发起4期中期票据和1项私募,融资总额50亿,资金主要用于偿还公司本部及下属子公司的存量债务。山西文旅集团成立于2017年,山西省国资委旗下的山西省国有资本运营有限公司控股,业务布局涵盖景区运营、酒店管理、智慧旅游、康养产业、综合能源、海外园区、产融结合、资产管理”八个板块。自成立以来,经营业绩表现不俗,连续4年入选“中国旅游集团20强”。据其对外披露的三季报显示,2022年前三季度营业总收入105.29亿元,同比下降16.04%;净利润80.74万元,同比下降72.89%。2022年度集团共发起4笔融资,私募和短期融资券各两笔,私募金额50亿元、短期融资券11亿元。 总结研判与趋势展望2022年旅游业遭受全面重创,上市文旅企业和地方文旅集团面临着“游客量少、营收下滑、净利润亏损”等发展窘境,“活下去”成为首要命题,为此各大文旅集团多方寻求自救,或出售资产、或频繁发债融资、或适应新需求研发新产品与创造新场景新内容。受文旅金融政策的倾斜支持,2022年度各文旅集团融资热度不减,全年发债融资100余起,融资金额高达约1588亿元,彰显了资本端对文旅产业未来发展的信心。投资方面,各大文旅集团亦表现积极,在困境中未停止“跑马圈地”的扩张步伐,不断向市场推出新的项目与产品。随着防疫政策和管控方式的调整,国内出行限制几乎全面解除,沉寂三年的文旅业迎来了“复苏的春天”。据文化和旅游部近期发布的2023年春节假期旅游数据:全国国内旅游出游3.08亿人次,同比增长23.1%,恢复至2019年同期的88.6%。实现国内旅游收入3758.43亿元,同比增长30%,恢复至2019年同期的73.1%。中国旅游研究院院长戴斌在对春节市场的点评中指出,小长假“奠定了全年旅游经济‘高开稳增,持续回暖’的市场基础”。文旅市场需求端的火热与回归,将进一步提振投资人与资本端对于文旅产业和项目的投资信心,相信2023年的文旅投融资市场将迎来新一轮发展热潮,并促进产品项目的创新培育与落地建设、文旅集团企业发展格局的重塑。

总结研判与趋势展望2022年旅游业遭受全面重创,上市文旅企业和地方文旅集团面临着“游客量少、营收下滑、净利润亏损”等发展窘境,“活下去”成为首要命题,为此各大文旅集团多方寻求自救,或出售资产、或频繁发债融资、或适应新需求研发新产品与创造新场景新内容。受文旅金融政策的倾斜支持,2022年度各文旅集团融资热度不减,全年发债融资100余起,融资金额高达约1588亿元,彰显了资本端对文旅产业未来发展的信心。投资方面,各大文旅集团亦表现积极,在困境中未停止“跑马圈地”的扩张步伐,不断向市场推出新的项目与产品。随着防疫政策和管控方式的调整,国内出行限制几乎全面解除,沉寂三年的文旅业迎来了“复苏的春天”。据文化和旅游部近期发布的2023年春节假期旅游数据:全国国内旅游出游3.08亿人次,同比增长23.1%,恢复至2019年同期的88.6%。实现国内旅游收入3758.43亿元,同比增长30%,恢复至2019年同期的73.1%。中国旅游研究院院长戴斌在对春节市场的点评中指出,小长假“奠定了全年旅游经济‘高开稳增,持续回暖’的市场基础”。文旅市场需求端的火热与回归,将进一步提振投资人与资本端对于文旅产业和项目的投资信心,相信2023年的文旅投融资市场将迎来新一轮发展热潮,并促进产品项目的创新培育与落地建设、文旅集团企业发展格局的重塑。

-end-

年度文旅集团投资情况

年度文旅集团投资情况

年度文旅集团融资情况

年度文旅集团融资情况

总结研判与趋势展望

总结研判与趋势展望