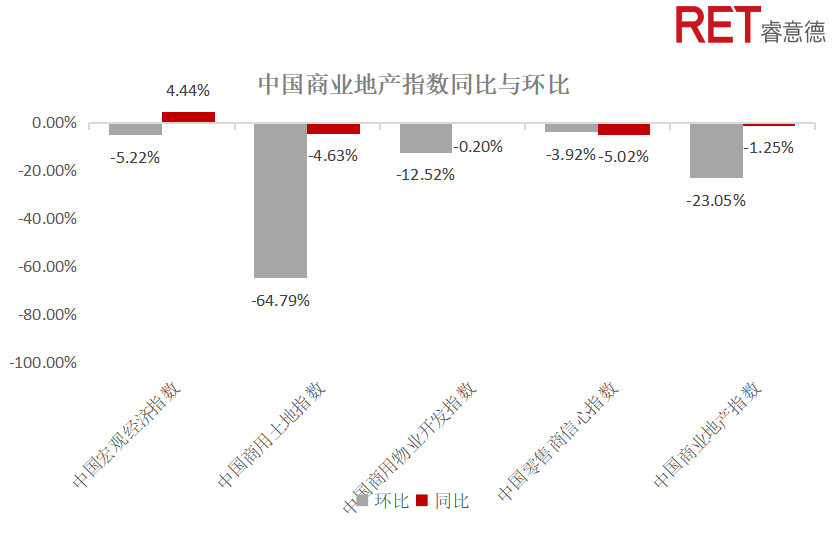

2022年第一季度,中国商业地产指数较上个季度下降23.05%,较去年同期下降1.25%。本年年初,部分城市受到疫情影响,经济略有波动,宏观经济指数同比小幅上升,环比下降5.22%。

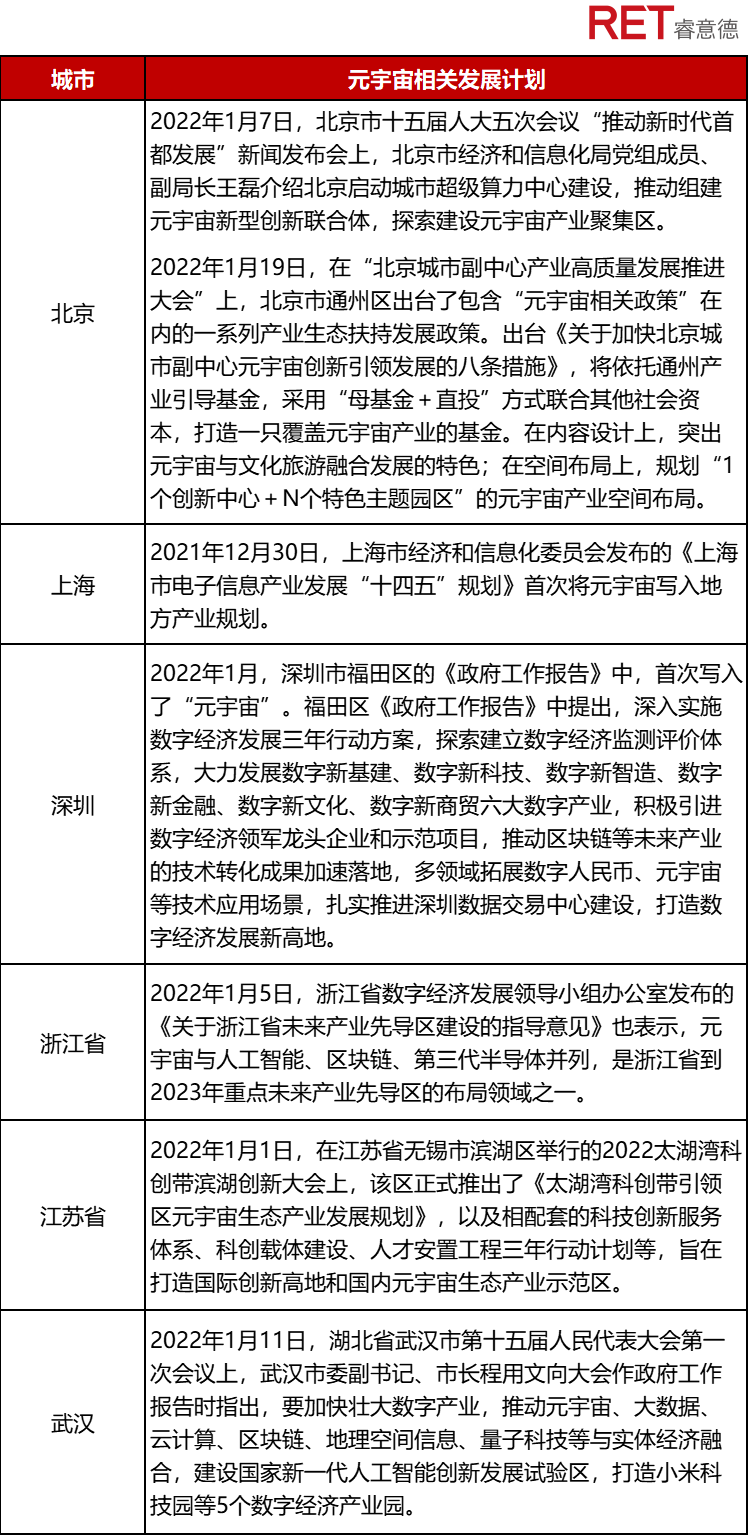

土地成交数量较上一季度整体减少,除一线城市的土地交易相对稳定。中国零售商信心指数较上个季度和去年同期相比小幅下降,品牌拓店保持谨慎。北京冬奥会拉动了春节期间的冰雪相关消费;面对多变的疫情和经济形势,新式茶饮品牌通过品牌定价调整下探下沉市场,同时勇敢尝试多种创新模式;随着元宇宙概念的不断深化,各地政府也争相出台了关于元宇宙相关的发展计划。

2022年第一季度,中国商业地产指数为132.78,较上个季度下降23.05%,同比下降1.25%。所有二级指标较上个季度都有不同程度的减少,除宏观经济指数外各项二级指标较去年同期基本呈现下降的势头。虽然整体指数走势符合过往季度性周期回调的趋势,但是年初部分主要城市受疫情影响明显,本季度也是2020第一季度首次疫情爆发之后,首次出现各指数全面下降的情况,但各二级指标降幅均低于2020年首次疫情爆发的数据,多变的全球经济格局,对后疫情时代高效防疫、精准管控提出了更高的要求。

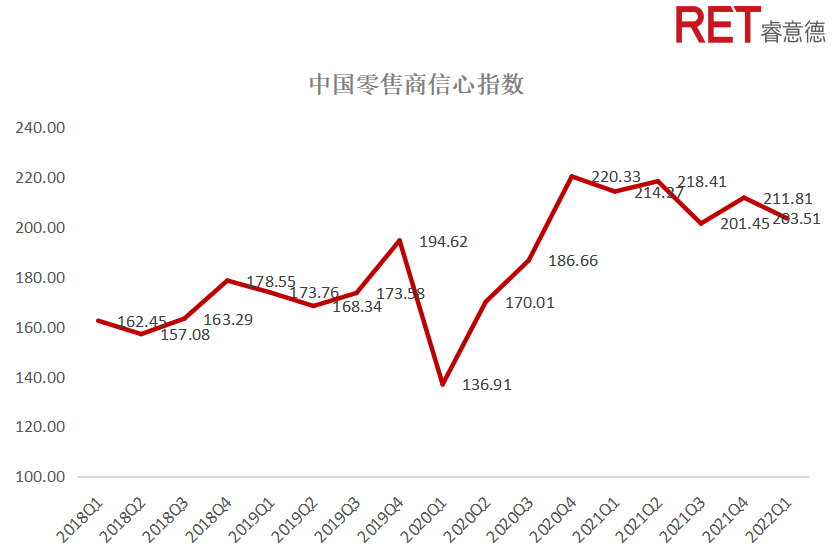

*中国宏观经济指数是根据宏观经济数据计算所得,涵盖与商业地产宏观发展环境密切相关的主要经济指标,综合反映经济走势。中国宏观经济指数上涨说明整体宏观环境对商业地产发展更加有利。*中国商用土地指数涵盖商用土地市场的多项交易指标,综合反映开发商对商业地产开发的投资积极性。中国商用土地指数上涨说明开发商对商用土地市场的投资热情上升。*中国商用物业开发指数主要关注商用物业的增量市场,包括新增商用物业的数量和面积等。通过对新增供应的持续监测,分析各线级城市商业格局的变化和我国增量市场的发展情况。中国商用物业开发指数上涨说明商用物业增量市场活跃。*中国零售商信心指数反映零售商在中国范围内开店拓展的投资积极性及消费者的购物积极性。中国零售商信心指数上涨说明居民消费意愿上升,零售商信心增加、拓展意愿上升。

中国宏观经济指数

宏观指标小幅下降,居民消费意愿走弱

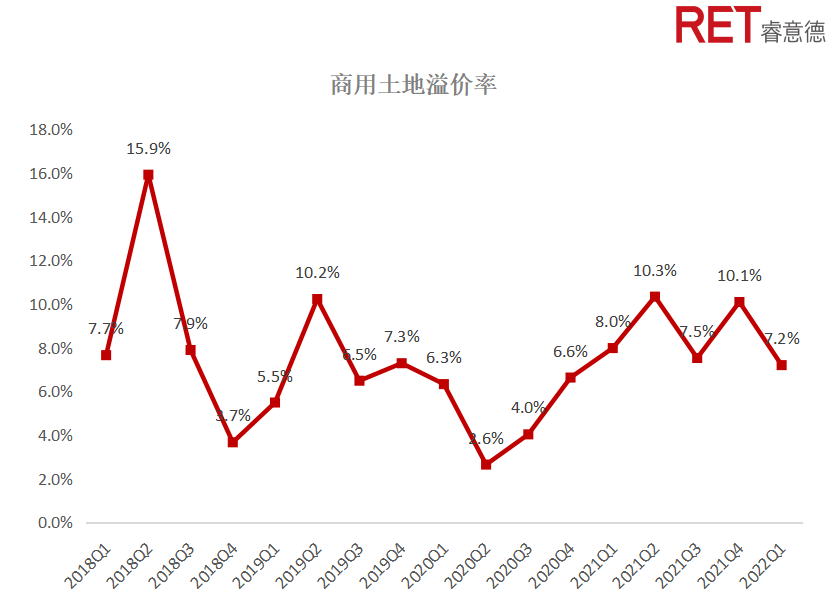

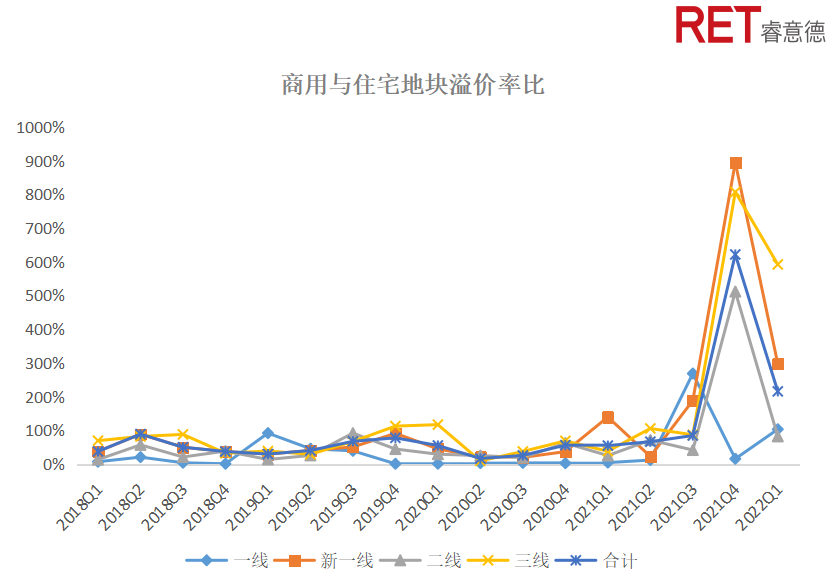

2022年第一季度,中国宏观经济指数为178.99,环比下降5.22%,同比上升4.44%。第一季度GDP为270,178亿元,同比上涨8.37%,与上一季度相比减少16.67%。第三产业增加值为153037亿元,同比增长6.14%。三大产业增加值占GDP的比重分别为4.05%、39.30%和56.64%。与上年同期相比,第三产业比重下降1.66个百分点,较上个季度相比上升6.64%。第一季度社会消费品零售总额达108659亿元,较去年第四季度环比减少11.49%,同比增长3.27%。分地区来看,城市社会消费品零售总额94292.5亿元较上个季度减少10.77%,占社会消费品零售总额86.77%,与上季度基本持平。第一季度的居民人均可支配收入为10345元,同比增长6.32%,环比增长16.72%。全国居民人均可支配收入持续增长。其中居民人均消费支出6393元,占可支配收入的61.80%,较去年第四季度的77.01%有所减少,分地区属性看,城镇居民人均可支配收入为13832元,同比增长5.43%,农村居民人均可支配收入为5778元,同比增长7.04%。2022年第一季度,中国商用土地指数70.51,同比减少4.63%,环比减少64.79%。各项二级指标,除"商业及住宅用地楼板价比"外环比皆大幅减少。商办用地第一季度成交数量为303宗,同比下降43.15%,环比下降62.41%。商办用地的成交比例大幅下降,土地总成交量为771宗,同比下降77.26%,环比下降67.01%。商办用地流拍数量为23宗,环比下降53.06%,同比下降42.50%。商办平均楼面价为4435元每平方米,环比上升25.67%,其中新一线城市楼面价上升最为明显,第一季度环比上升121.01%。商办平均溢价率为7.20%,较去年第四季度下降28.63%,较去年同期下降约9.78%。其中一线城市溢价率上涨最为明显,受上海本季度成交地块溢价影响显著。住宅平均楼面价为5181.1元每平方米,平均溢价率3.3%,环比上升105.92%,同比下降77.13%。住宅平均溢价率普遍下降,除石家庄外其余城市同比均有不同程度的下降。一线城市第一季度商办用地成交数量为30宗,较上一季度下降30.23%,相较去年同期减少16.67%。其中绝大部成交分集中在上海,成交了21宗用地,而深圳在第一季度只成交了一宗。商办平均楼面价环比下降12.26%,同比上升34.31%。城市间差距显著,上海新一季度平均楼面价为17965元,环比上升16.90%,同比上升307.92%;广州第一季度平均楼面价为3985元,环比下降63.35%,同比下降56.99%。商办平均溢价环比上升497.40%,同比上升292.60%,受上海商办溢价显著提高的影响。商办用地流拍数量较上一季度下降,流拍数量为0。新一线城市在第一季度的商办用地成交数量为90宗,其中成交数量最多的为成交了17宗的重庆,总体成交数较上一季度下降55.88%,同比减少60.53%,较去年第一季度有明显下降。新一线城市的商办平均楼面价环比上升121.01%,同比上涨95.51%,大幅的增长主要集中在杭州。商办平均溢价为6.6%,环比下降32.47%,同比下降59.29%。新一线的商办流拍数量为5宗,环比上升25.00%,同比下降66.67%,其中有流拍的城市分别是重庆和武汉。二线城市商办用地第一季度成交91宗,同比下降37.24%,环比下降54.04%。商办平均楼面价为2457元,同比上升58.95%,环比上涨19.59%,其中西安的商办平均楼面价达到了近几年最高的4812元,除了无锡、济南、福州、昆明、太原,其余城市平均楼面价均有不同程度的上升。商办用地流拍数为7宗,同比下降69.57%,环比上涨66.67%,整体流拍数目高于一线、新一线城市。三线城市商用土地成交量92宗,较去年同期下降25.81%,比上一个季度下降74.52%。商办土地平均溢价12.22%,同比上升64.89%,环比下降21.00%。商办用地流拍11宗,总体较上季度和去年同期持平。 中国商用物业开发指数

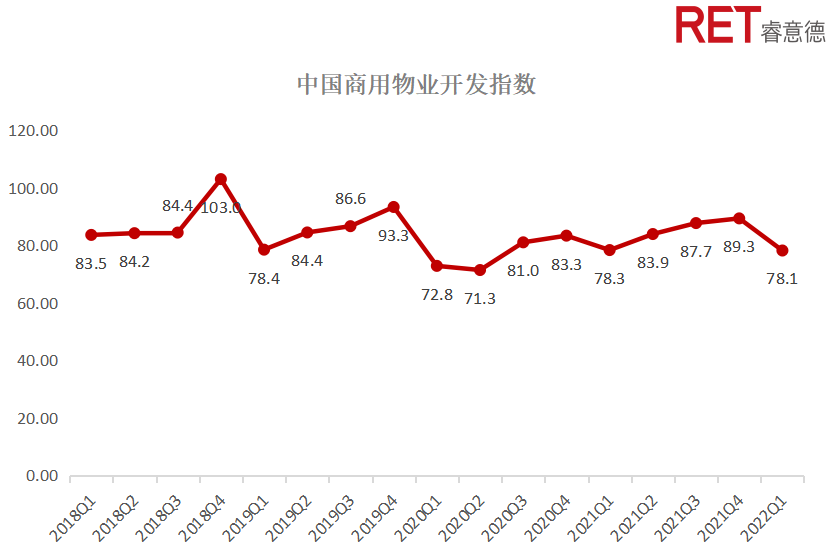

中国商用物业开发指数

增量市场整体回落,部分项目延迟开业

2022年第一季度市场有所回落,商用物业开发指数为78.12,环比下降12.52%。购物中心开业表现一般,第一季度项目供应总数为34个,环比减少66.67%,同比下降30.61%。与上季度相比,一线、新一线、二线、三线新开业项目数量均呈现不同程度下降。新增项目总面积为235万平方米,环比减少73.86%,同比下降17.37%。项目供应面积指数为77.02,同比下降0.02%,环比下降13.56%。一线城市新增项目9个,环比减少64.00%,同比升高28.57%。项目供应面积39万平方米,环比降低78.45%,同比降低34.00%。一线城市5万平方米及以上购物中心新增2个,其中广州新增1个,深圳1个。代表项目广州天河城奥莱公园是天河城商业首次融合全新公园式购物中心概念,打造的首家“奥莱+公园”主题式购物中心。总体量近10万平方米,以名品奥莱、特色餐饮、游乐酷玩为三大主力业态。新一线城市新增供应面积为86万平方米,环比降低75.67%,同比降低21.06%。五万平米及以上新增购物中心5个。成都、重庆作为新一线城市的代表,新增商业面积分别为16.9万平方米和10万平方米。成都中国华商购物中心地处成都金融城CBD中心,位于“国家级天府新区”金融总部核心口岸,紧邻银监会、保监会等金融业主管部门办公大楼,为38万平方米的“四塔一体”标准建筑群。二线城市项目新增10个,面积70万平方米,环比减少63.56%,5万平方米及以上的购物中心6个,长沙在新增商业面积排名第一,达到20.00万平方米。1月1日,长沙步步高星城天地开业,步步高星城天地是步步高集团重点打造的高端商业综合体, 地处红星商圈,集超高层建筑、商务办公中心、星级酒店、高端公寓、花园美宅、购物中心于一体,并且结合沉浸式场景、科技运营、艺术美陈等多维度体验创新打造。三线城市,新增供应面积40万平方米,环比减少76.86%,同比升高68.00%。新增项目供应数为5个,环比减少70.59%,同比增长降低16.67%。五万平方米以上新增3个,其中十万平方米以上3个,分别为贵阳居然之家太升购物中心,南宁龙光蓝鲸世界和南通星银海城市客厅。 中国零售商信心指数

中国零售商信心指数

零售消费整体稳定,餐饮品牌小幅拓张

2022年第一季度,中国零售信心指数为203.51,环比下降3.92%,同比下降5.02%,零售业态受疫情影响,居民消费支出有所下降,城镇居民人均消费支出7924元,较上一季度下降4.83%,同比实现上升5.72%。城市商品零售价格指数为102.03,同比上升2.03%,较上个季度下降0.78%。线下商户开店指数同比上涨4.16%,较上个季度环比上升1.09%。奢侈品市场整体稳定增幅放缓,周期性回调。奢侈品指数环比下降15.66%,同比下降6.18%,轻奢指数环比上升2.75%,同比下降3.24%。LV在本季度仍保持小幅拓店,其他奢侈品也开始谨慎扩张。路易威登之家于1月21号在成都远洋太古里开业,这是继上海恒隆和北京国贸之后内地的第三家路易威登之家,该店涵盖两个独栋建筑和开放式庭院由先前的广东会馆以及星巴克旗舰店构成,集零售、文化与生活方式空间于一体,并在店内特地为虎年春节准备的老虎尾巴。餐饮零售在第一季度小幅回升,餐饮零售指数比上个季度上升4.72%,较去年同期上涨8.91%。瑞幸的门店总数达到6580个,延续了过去一年以来的拓展的趋势,较上个季度增加了16%,较去年同期门店数增多了68%。3月24日瑞幸发布2021年第四季度的财务数据,第四季度总收入同比增加80.7%,自从财务造假风波以来,2021年瑞幸的整体收入实现实质性的改善,自营门店利润也是首次扭亏为盈。大众餐饮品牌基本保持维持上季度的水平,包括上季度宣布关停300家门店的海底捞在第一季度也开始小幅拓店。2022年2月4日至20日,北京冬奥会在张家口举办,本届冬奥会成为史上关注度最高的一届,除了北京 “顶流网红”冰墩墩带火了冬奥周边零售商品,拉动两节期间北京的零售消费,同时带动了居民对于对于冰雪运动的参与热情,冬奥期间北京的滑雪场客流较去年同期增加了2倍。后冬奥时代,我国的冰雪经济迎来了快速成长,从2015年北京成功申办冬奥会以来国内滑雪场数量已达800多个,增长率超过40%,已有800多个滑雪场。根据国家统计局今年1月发布的《“带动三亿人参与冰雪运动”统计调查报告》显示,国民冰雪运动参与率接近25%,冰雪运动的参与人数为3.46亿人,实现了“带动三亿人参与冰雪运动”的总体目标,冰雪产业正在成为新的消费增长点。冰雪经济的发展也从最开始的量的增长过度到质的提升,我国多地推进冰雪旅游与乡村振兴融合发展,为乡村、城镇经济社会转型升级提供了有力支持。其中新疆阿勒泰禾木以及伊犁河谷、阿尔山白狼镇等地区,成为通过发展冰雪旅游实现脱贫摘帽、乡村振兴的典型地区,随着我国冰雪运动“南展西扩东进”战略的逐步实施打破了“冰雪运动不出山海关”的局面,越来越多的居民积极参与冰雪运动,冰雪产业持续推进区域经济转型、实现可持续和高质量发展。今年2月喜茶宣布告别价格30+时代,全面下调价格,并且承诺未来不会推出29元以上的新品;3月,奈雪的茶也宣布明星茶饮降价10元,且未来每个月都会推出不高于19元的饮料新品。根据喜茶和奈雪的官方口径,此次降价是因为品牌的规模,供应链的持续积累等原因,可以实现为消费者提供同等质量产品的情况下“谋福利”。新式茶饮经历了快速成长期,到今年喜茶的门店数量首次下降,根据RET睿意德统计今年第一季度喜茶门店数量为851,较去年年底下降了4.06%。奈雪的财报数据显示2021年经调整净利润为-1.45亿元,为2018年以来最高亏损额。随着消费者猎奇心态的褪去,伴随着品牌的门店高速的扩张,新式茶饮行业面临的行业增速放缓的竞争持续加剧的局面。除了本轮的共识性价格下调以覆盖更广的目标客群,新式茶饮品牌也在踊跃的探索数字化、元宇宙等创新运营模式,喜茶、奈雪、茶百道等纷纷成立了数字化团队以寻找新的盈利点。今年1月,在工业和信息化部召开的中小企业发展情况发布会上表示,工信部将加大力度推进中小企业数字化发展,支持发展数字经济,抢抓国家推进新基建、大力发展数字经济的大好机遇。培育一批数字产业化专精特新中小企业,特别要注重培育一批深耕专业领域工业互联网、工业软件、网络与数据安全、智能传感器等方面的“小巨人”企业,培育一批进军元宇宙、区块链、人工智能等新兴领域的创新型中小企业。早前入局元宇宙的参与者主要包括互联网和科技公司如Facebook、腾讯、字节跳动、微软、网易等,今年陆续有20多个省市宣布未来的元宇宙发展布局。关于元宇宙目前还未有统一共识的定义,互联网企业涉及元宇宙则更侧重在社交和互联网3.0版本的布局,而地方政府的元宇宙更偏向数字经济的基础设施。各个行业对于元宇宙的未来发展的看法基本持乐观态度,元宇宙发展仍然处于早期,对其未来应用的畅想仍然依赖数字化基础设施和技术的发展水平。▲ 来源:各地公开资料,RET睿意德中国商业地产研究中心整理,未详尽

中国商用物业开发指数

中国商用物业开发指数

中国零售商信心指数

中国零售商信心指数